- 40年ローン50年ローンのメリットやデメリットは?

- 40年ローンや50年ローンはどんな人におすすめ?

- 50年ローンの取り扱いがある金融機関のおすすめはどこ?

住宅ローンの借入期間は最長35年が一般的でしたが、最近は借入期間がさらに長い40年ローンや50年ローンを取り扱う銀行が増えています。

調査によると、新規住宅ローン利用者の16%が35年を超える返済期間で借り入れをしており、利用率は増加傾向にあります。(引用:住宅ローン利用者の実態調査2024年4月調査|住宅金融支援機構)

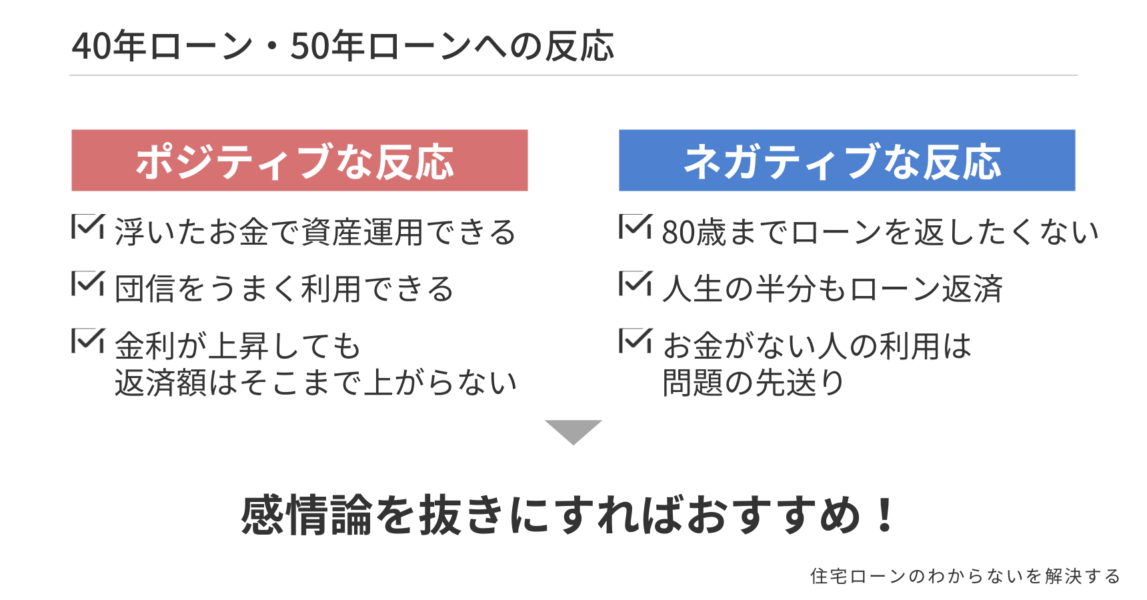

50年ローンについてアンケートを実施したところ、以下の結果になりました。

多くの人は40年ローンや50年ローンをポジティブに考えていませんが、返済期間の長い住宅ローンはやばい(危険な)のでしょうか。

結論としては後悔しないためのポイントに注意できれば、40年ローンや50年ローンの利用はやばくないです。

この記事では、40年ローンや50年ローンのメリット・デメリットを解説したうえで、後悔しないためのポイントやおすすめの金融機関も紹介します。

40年ローンや50年ローンは上手に活用ができれば生活にゆとりが生まれるので、この記事を読んで利用するのか検討してみましょう。

記事を書いている人

- 銀行で住宅ローン業務を担当

- 不動産会社で7年間の営業経験

- マイホームの購入を検討するお客様を1,000名以上担当

- 宅地建物取引士取得

- 詳細は『プロフィールへ』

最長借入期間40年以上の住宅ローンがトレンド

今までの住宅ローンの借入期間は最長35年が一般的でしたが、最近はさらに借入期間の長い住宅ローンが登場しました。

注意点として、住宅ローンには完済時年齢があるので、住宅ローン借入れ時の年齢によって借入期間が制限されます。一般的には完済時年齢80歳までの設定が多いです。

逆算すると、40年ローンを組むには借入時40歳まで、50年ローンを組めるのは借入時30歳までということになります。

「フラット35」では、さらに借入期間を長くした「フラット50」という商品の提供を開始しています。

一部の金融機関も返済期間40年以上の住宅ローンの提供を開始し、40年ローンや50年ローンは今後の住宅ローンのトレンドになると予想されます。

ただ、大手都市銀行やネット銀行での取り扱いは少なく、地方銀行や信用金庫、労働金庫の取り扱いが中心です。

ネット銀行の中でも人気の住信SBIネット銀行では、最長50年ローンの取り扱いをしています。

-

-

参考【最長50年ローン】現役銀行員が住信SBIネット銀行住宅ローンのメリットとデメリットを徹底解説

続きを見る

40年ローンや50年ローンはやばい?

40年ローンや50年ローンに対しての反応をまとめてみました。

ポジティブな意見・口コミ

- 浮いたお金で資産運用できる

- 団信をうまく利用できる

- 金利が上昇しても返済額はそこまで上がらない

ネガティブな意見・口コミ

- 80歳までローンを返したくない

- 人生の半分もローンを抱えたくない

- お金のない人が利用するのは問題の先送

両者の意見や口コミを踏まえると、40年ローンや50年ローンは心理的な負担が重たく感じますが、感情論を抜きにすればおすすめできます。

ただし、誰にでもおすすめできるわけでなく、後悔しないためのポイントには注意する必要があります。

こちらもCHECK

-

-

【銀行員が解説】住宅ローンは何年で返すのがお得?なるべく長く借りるべき理由3選

続きを見る

ポジティブな意見や口コミ

ポジティブな意見や口コミをX(旧Twitter)から集めました。

ネガティブな意見や口コミ

ネガティブな意見や口コミをX(旧Twitter)から集めました。

40年ローンと50年ローンの4つのデメリット

40年以上の住宅ローンを検討するときは、以下のデメリットを理解したうえで選択をしましょう。

40年以上のローンのデメリット

【デメリット1】支払う利息が多くなり、総返済額が高くなる

返済期間が長くなるほど利息も多く支払いますので、総返済額が高くなることに注意しましょう。

実際にどのくらい総返済額の差が出るのかをシミュレーションしてみました。

| 借入期間 | 月々の返済額 | 総返済額 | 利息分 |

|---|---|---|---|

| 35年 | 7万7,875円 | 3,270万7,757円 | 270万7,757円 |

| 40年 | 6万8,971円 | 3,310万6,162円 | 310万6,162円 |

| 50年 | 5万6,520円 | 3,391万2,304円 | 391万2,304円 |

借入期間が長くなるほど、月々の返済額は減りますが、総返済額は増えています。

【デメリット2】借入期間が長いと金利が高くなることもある

住宅ローン商品によっては、借入期間が長くなると金利が高くなるものもあります。

- 住信SBIネット銀行(35年以内)変動金利:年利0.48%~

- 住信SBIネット銀行(35年超)変動金利:年利0.63%~

金利が上がると支払う利息も増えるので、35年ローンと総返済額を比較して、利用するメリットを考えましょう。

【デメリット3】定年後にも住宅ローンが残る場合がある

40年以上の住宅ローンは借入期間が長いため、借入時の年齢によっては定年退職後にも住宅ローンの返済が続く可能性があります。

借入時の年齢が29歳の場合、50年ローンを組むなら79歳で完済になります。定年退職が65歳なら14年分の返済をどうするのかは大きなポイントです。

老後の返済計画を立てるのが難しいと感じるなら、40年や50年ローンはおすすめしにくいです。

【デメリット4】選べる金融機関や商品の選択肢が少ない

一般的には住宅ローンの借入期間は最長35年とする金融機関が多いため、40年ローンや50年ローンを取り扱いしている金融機関は少数派です。

大手都市銀行やネット銀行での取り扱いは少なく、地方銀行や信用金庫、労働金庫の取り扱いが中心となります。

- 40年以上の住宅ローンの取り扱い銀行

- 住信SBIネット銀行、りそな銀行、楽天銀行、足利銀行、阿波銀行、愛媛銀行、岩手銀行、京葉銀行、スルガ銀行、熊本銀行、北洋銀行、北日本銀行、南都銀行、大分銀行、香川銀行、トマト銀行、みちのく銀行、西日本シティ銀行、フラット50 など

ただ、住宅金融支援機構が金融機関へ実施した「2023年度住宅ローン貸出動向調査」によると、今後の商品力強化の取組みとして「返済期間35年超のローン提供」を検討している金融機関が一番多く、今後の住宅ローンのトレンドになると予想されます。

40年ローンと50年ローンの3つのメリット

40年以上の住宅ローンを利用するメリットは以下の3つです。メリット・デメリットの両方を理解して選択をしましょう。

40年以上のローンのメリット

【メリット1】月々の返済額を抑えられる

返済期間が長くなるほど毎月の返済額は抑えられるので、住宅ローンの支払いもしやすく手元資金に余裕が生まれます。

手元の資金に余裕ができるので、将来的な教育資金や老後資金、余裕があれば資産運用することもでき、幅広い選択肢を持つことができます。

住宅ローンの返済額が減る分、余計な出費が増えてしまわないように注意は必要です。

【メリット2】借入できる金額を増やせる可能性がある

金融機関によりますが、40年ローンや50年ローンを利用することで、通常よりも多くの住宅ローンを組める可能性があります。

なので、予算を増やしたい場合には40年以上の住宅ローンを検討してみましょう。

なぜ通常よりも住宅ローンを多く借りられるようになるかというと、ローン期間が長いほど返済比率が下がるからです。

- 返済比率とは

- 年収に占める年間返済額の比率のこと。一般的に年収の35%以内の年間返済額が審査に通る基準になります。

借入期間が長くなるほど毎月の返済額も減るので、比例して返済比率も下がります。住宅ローンの審査についてもっと知りたい人は以下の記事も参考にしてくださいね。

【メリット3】団体信用生命保険に長く加入できる

住宅ローンを長く借りると、団体信用生命保険(団信)にも長く加入できます。団信は、住宅ローンを組んだ人が亡くなった場合に、残りの住宅ローンを保険金で一括返済してくれる保険です。

最近では、死亡時以外にもがんと診断されることで住宅ローンが完済されるがん団信といった保険も人気があります。

借入期間が長いほど団信の保険期間も長くなり、保険を利用できる確率も高くなります。

年齢が高くなるほど死亡リスクや病気になるリスクは上がるので、住宅ローンを長く組むことと団信は相性がいいです。

40年以上のローンを組んで後悔しないための3つのポイント

40年以上の住宅ローンを組んで後悔しないために、以下のポイントについて事前に検討しておきましょう。

後悔しないためのポイント

1.老後の返済計画をしっかり考える

40年ローンや50年ローンを利用するときに一番危険なのは定年退職後にも住宅ローンの返済が続くことです。

住宅ローンを30才で組んだ人の場合、35年後の65才時点の住宅ローン残高はどのくらい残っているのかシミュレーションしてみました。

| 項目 | 35年ローン | 50年ローン |

|---|---|---|

| 金利 | 0.48% | 0.63% |

| 借入金額 | 3,000万円 | 3,000万円 |

| 月々の返済額 | 7万7,610円 | 5万8,300円 |

| 総返済額 | 約3,260万円 | 約3,498万円 |

| 35年時残高 | 0円 | 約995万円 |

住信SBIネット銀行の50年ローンを利用する場合、35年後の住宅ローン残高は約995万円あります。また、定年退職して収入が少ない中でも、住宅ローンの返済があと15年続きます。

このように、老後にも住宅ローン返済が続くことを踏まえて、少しずつ老後資金を用意するのか、定年退職する時期を遅らせるなどの対策が必要です。

老後対策として、35年ローンとの返済額の差額で資産運用することをおすすめします。

先ほどのシミュレーションでは、35年ローンの月々返済額7万7,610円と50年ローンの月々返済額5万8,300円で、差額が約2万円ありますので、資産運用(毎月2万円、運用期間35年間)すると以下のようになります。

資産運用のシミュレーション

ℹ️ 毎月2万円 運用期間35年(=元本840万円)

- 運用利回りが年1%の場合:1,005万円(+約160万円)

- 運用利回りが年2%の場合:1,215万円(+約370万円)

- 運用利回りが年3%の場合:1,483万円(+約640万円)

※投資商品にもよりますが、株式投資の利回りの平均で年利3〜5%と言われています。(出典:ネイチャーグループ「投資の年利はどれくらいがベスト?実利回りの計算方法は?」)

このように資産運用することで老後の返済額分を確保できるので、住宅ローンをきっかけに資産運用についても勉強してみましょう。

2.なるべく繰り上げ返済はしない

40年ローンや50年ローンを組むなら、なるべく繰り上げ返済はしない方がいいです。

繰り上げ返済をすると団体信用生命保険(団信)の保険効果も弱まってしまうからです。

「団信の保険金=住宅ローン残高」なので、繰り上げ返済をすると住宅ローン残高が減ってしまい団信メリットも少なくなります。

たとえば、1,000万円を繰上返済した翌年に死亡した場合を想定してみてください。繰上返済をしなければ手元に1,000万円を遺したまま住宅ローンもなくなりますが、繰上返済をするともちろん手元に1,000万円はありません。

年齢が高くなるほど死亡リスクや病気のリスクは上がるので、早く返すのはもったいないです。

ただ、ローンの返済が重たく感じるようなら、無理せずに繰り上げ返済も検討しましょう。

3.予算オーバーになっていないか

借入期間を長くすると毎月の返済額も減るので、予算オーバーしていてもなんとか返済できるように見えてしまいます。

40年以上のローンを利用する目的が、予算アップのためならあまりおすすめはできません。

一般的には、年収の7倍以上の住宅ローンは借り過ぎな傾向がありますので、予算にあった返済計画を立てる必要があります。住宅ローンの適正金額について知りたい人は、以下の記事も参考にしてみてくださいね。

40年ローン、50年ローンがおすすめの人

40年ローンや50年ローンは誰にでもおすすめできるものではありませんが、上手に利用することができればより豊かな生活が手に入ります。

定年までにローン完済できる若い世代や、資産運用などでお金をうまく使いたい人にはおすすめです。

20代の若い世代

40年以上の住宅ローンでは、定年退職(65才)後の返済がもっとも注意すべきポイントです。

借入期間が長い住宅ローンを検討するなら、なるべく若いうちに住宅ローンをスタートさせることがおすすめです。

40年ローンを組む人は25才までに住宅ローンを組むことで、定年退職後の返済を考慮しなくてよくなります。

資産運用などでお金をうまく使いたい人

40年ローンや50年ローンを利用することで毎月の返済額を減らせる点が魅力的です。

手持ち資金に余裕が出た分を資産運用に回したり、教育資金や老後資金の準備をするなど、お金をうまく使いたい人には40年以上の住宅ローンはおすすめです。

他にも、借入期間が長いため団体信用生命保険も長く加入ができますので、住宅ローンを有効活用したい人にもおすすめできます。

郊外や地方なら長期的に住む人

都市部の資産価値が維持される物件を購入するなら問題ありませんが、郊外や地方の物件を購入する人は40年ローンや50年ローンの利用に注意しましょう。

将来的に人口が減少していくことを考えると、郊外や地方の物件は資産価値は下がりやすくなると予想されます。

40年ローンや50年ローンは住宅ローンの減り方も遅いため、途中で売却するときに資産価値が下がっていると追加で現金が必要になってしまいます。

郊外や地方で40年以上のローンを組むなら、終 のすみかにする前提で利用しましょう。

50年ローンの取り扱いがある金融機関のおすすめ2選

40年以上の住宅ローンが借りられる金融機関は、地方銀行や信用金庫、労働金庫協会が多く、メガバンクやネット銀行では取り扱いが少ないです。

- 40年以上の住宅ローンの取り扱い銀行

- 住信SBIネット銀行、りそな銀行、楽天銀行、足利銀行、阿波銀行、愛媛銀行、岩手銀行、京葉銀行、スルガ銀行、熊本銀行、北洋銀行、北日本銀行、南都銀行、大分銀行、香川銀行、トマト銀行、みちのく銀行、西日本シティ銀行、フラット50 など

40年以上の住宅ローンを借りられる金融機関のおすすめを2つ紹介します。

こちらの記事では、全国的に利用ができる金融機関を紹介しますが、ご検討の地域によっては上記の地方銀行なども検討してみましょう。

住信SBIネット銀行

住信SBIネット銀行では最長50年の住宅ローン商品を取り扱いしています。

もとの金利が十分低いのでそこまで気になりませんが、借入期間が35年超の場合は金利が上乗せになる点は注意しましょう。

- 住信SBIネット銀行(35年以内)変動金利:年利0.48%~

- 住信SBIネット銀行(35年超)変動金利:年利0.63%~

ネット銀行の中でも住信SBiネット銀行は低金利で充実した保障で人気の金融機関です。詳しく知りたい人は以下の記事も参考にしてくださいね。

フラット50

住宅金融支援機構が提供する全期間固定金利の住宅ローン「フラット50」という商品があります。

借入期間は最長50年までで、住宅ローンを完済するまでずっと金利が固定されるため、固定金利を検討している人におすすめの商品です。

フラット50は全国約80の金融機関で取り扱っていますので、近くの金融機関を詳しく調べたい人は下記サイトも参考ください。

【参考】 金融機関のお問い合わせ窓口

40年ローンや50年ローンが心配な人はライフプランの相談もおすすめ

ここまでの内容を読んだけど、それでもどうすればいいか迷っているはファイナンシャルプランナーへ相談をしてみましょう。

漠然とした将来の不安や不透明なキャッシュフローについて、お金のプロの視点からアドバイスがもらえます。

マイホーム購入という大きなライフイベントをきっかけにお金について真剣に考えてみましょう。

ライフプランの相談なら、リクルートが運営している「FP相談」がおすすめです。

無料でFPへの相談ができるサービスには、「しつこい勧誘」「必要のない保険商品の提案」などをする業者もいます。

リクルートが運営する「FP相談」では、お金の悩みや不安に関するヒアリングやライフプランなどを踏まえて「こういった商品もありますよ」と提案するスタイルなので、無理な販売や勧誘はありません。なにより大手企業が運営しているので安心して相談ができます。

リクルート「FP相談」のおすすめポイント

- オンライン面談OK(自宅・カフェでもOK)

- 完全無料でFPにライフプランの何度でも相談できる

- 9時〜21時まで相談可能(担当FPにより異なる場合があります)

今ならギフトチケットをプレゼント

まとめ:40年ローン、50年ローンはやばい?計画的に返済できるならおすすめ

この記事では、40年ローンや50年ローンについて様々な視点から解説をしました。

メリット・デメリットを踏まえると、40年以上の住宅ローンは誰にでもおすすめできる商品というよりは、上手に住宅ローンを利用したい人向けの商品です。

具体的には以下のような人にはおすすめできます。

今回解説した借入期間以外にも、住宅ローンでは金利や団体信用生命保険など、いろいろな点を比較検討して選ぶ必要があります。

住宅ローン選びで失敗しないためにもそれぞれの銀行の特徴を比較検討することが大切ですが、銀行のホームページを一つずつ調べるのは、時間もかかるし、わかりにくいのでおすすめしません。

住宅ローン選びで後悔しないためにも、住宅ローン比較サービスを利用してプロの提案をもらうことをおすすめします。

私が自信をもっておすすめできる住宅ローン比較サービスは『モゲチェック』です!

この記事で紹介したネット銀行はもちろんのことメガバンクや地方銀行など全国124の金融機関からベストな住宅ローンが見つかります。

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る